国金证券发布研究报告称,2023H2以来逐渐白热化的组件价格竞争,已将行业在过剩状态下可能出现的惨烈景象展现大半,结合持续一年半的板块股价下行,投资者对光伏板块从担心、悲观、恐慌、到绝望的负面情绪也基本释放完毕,该行认为2024年光伏板块将迎来基本面和市场预期的“否极泰来”,建议重点关注两条主线的投资机会:1)行业景气度及主流企业报表业绩触底后,量、利预期及估值的集中修复,预计最快24Q1可见;2)TOPCon大扩产之后,围绕下一轮电池片扩产技术路线选择的投资机会。

核心推荐:阿特斯(688472.SH)、阳光电源(300274.SZ)、通威股份(600438.SH)、奥特维(688516.SH)、福斯特(603806.SH)。

国金证券观点如下:

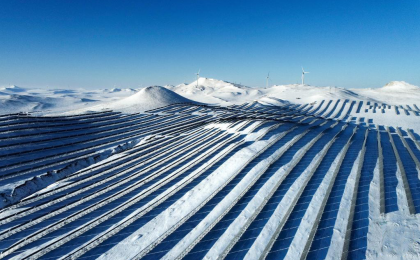

2023年光储大幅降本红利在2024年持续释放、海外加息结束,结合政策端配合,乐观看待2024年光伏需求。

2023年全球光伏新增装机规模或达380GWac(组件需求500GW+),超过2022年底业内最乐观预期,其中中国市场表现突出,有力证明了组件价格下降对光伏需求的刺激效果。2023年内,光伏系统建设成本下降约1元/W,即使考虑高比例配储需求、或电价下降、或一定比例弃光,光伏发电项目的经济性/投资回报率仍高,同时考虑海外加息周期结束、国内电力市场化提速、主要国家地区因低碳诉求政策端向好等因素,该行乐观预计2024年全球光伏需求同比增长30%至490GWac(对应组件安装量约650GW、产量650-700GW):中国有望在超高基数下保持增长,但增速或略低于全球平均水平,海外市场则将更充分享受组件价格下降和加息结束的红利,其中:中东、非洲地区因资源优势、低基数,预计2024年装机高增,美国装机因政策预期及本土供应增加预计增长显著。

供应端总量边际改善、格局分化进行时,头部企业优势望持续扩大。

2023年末主产业链各环节名义产能都将达到近1000GW,行业整体供需关系确定性进入“总量过剩”状态(也是2019年以前的常态)。但是,由于产业链盈利承压、资本市场融资受限、地方政府支持力度缩减等因素,供应端自23H2开始已呈现出显著的总量边际改善及结构性格局分化迹象,行业出现长期、高度同质化的恶性产能过剩的概率大幅下降。预计各环节报表端单位盈利在4Q23或1Q24见底概率较大,2024年行业盈利整体虽处于相对底部位置,但后续各环节头部企业优势将持续扩大并体现为三类“分化”表现:1)各环节内头部公司的超额盈利能力;2)企业间因产品/成本/渠道差异造成的开工率与市场份额的分化;3)企业间对地方政府支持等外部资源的获取能力以及自身资金实力差异所导致的研发、技改、扩产等长期发展能力的分化。

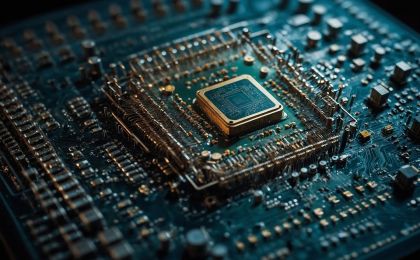

电池技术迭代步入深水区,多路线并存创造更多差异化竞争与投资机会。

TOPCon两年内仍是主流,后续双面Poly等持续提效工艺的进展将决定其技术生命周期,以及龙头企业所能实现的优势幅度;HJT性价比渐现,静待批量出货对真实性价比和终端客户接受度的验证、以及24H2或出现的大厂扩产发令枪;xBC肩负头部大厂押注,重点关注应用场景下沉;钙钛矿产业化进展提速,多路厂商积极布局研发/量产,紧盯GW级产线招标催化。

建议重点关注两条主线的投资机会:

1)行业景气度及主流企业报表业绩触底后,量、利预期及估值的集中修复,预计最快24Q1可见,标的首选各环节在这一轮产能出清过程中展现出强势盈利韧性和发展后劲的强α企业;

2)TOPCon大扩产之后,围绕下一轮电池片扩产技术路线选择的投资机会,标的主要围绕引领新一轮技术方向的主产业链优势制造企业及相关设备、耗材供应商,该主线热度预计在企业普遍开始决策2024H2-2025年扩产技术路线的2024年中附近达到高潮。

风险提示:传统能源价格大幅(向下)波动,行业产能非理性扩张,国际贸易环境恶化,储能、泛灵活性资源降本不及预期。

文章提及内容仅供参考,不构成实质性投资建议,据此操作风险自担