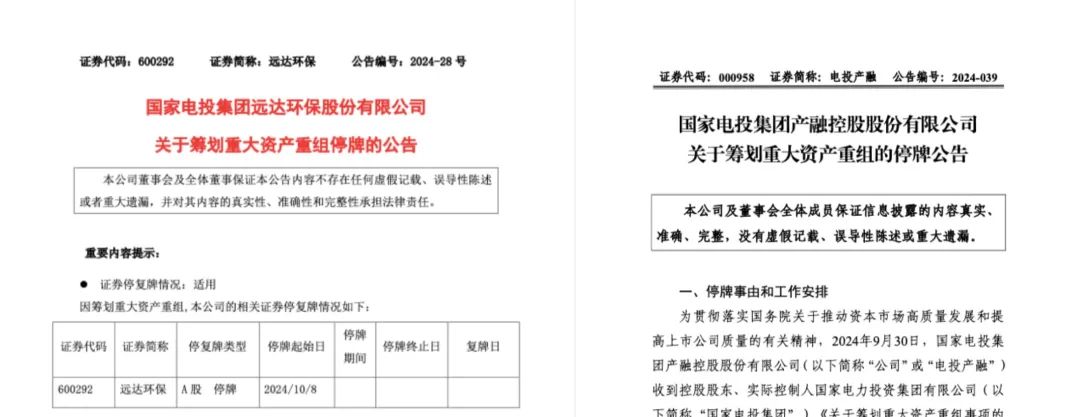

10月8日,国家电力投资集团有限公司(下称“国家电投”)旗下上市公司电投产融、远达环保继续停牌,预计停牌时间不超过10个交易日。

9月30日,电投产融、远达环保先后发布筹划重大资产重组的停牌公告。其中,电投产融将通过此次重大资产重组注入国家电投的部分核电资产,远达环保将建设成为国家电投境内水电资产整合平台。

接连披露的重组消息背后,是国家电投正在力推旗下水电、核电资产进入国内资本市场。

境内水电资产回A

公开资料显示,国家电投由中国电力投资集团公司与国家核电技术有限公司(下称“国家核电”)于2015年5月重组成立,是我国第一家拥有光伏发电、风电、核电、水电、煤电、气电、生物质发电等全部发电类型的能源企业。截至2024年7月底,国家电投资产规模1.83万亿元,总装机2.44亿千瓦,其中清洁能源装机占比超过70%。

作为传统五大发电集团之一,国家电投旗下共有六家上市公司,分别是中国电力、远达环保、电投产融、上海电力、电投能源、吉电股份。

长期以来,国家电投的水电业务主要由在港股上市的中国电力相关控股公司运营。本次重组远达环保后,国家电投的境内水电资产也将重新进行整合。

具体来看,国家电投初步考虑,拟由远达环保发行A股股票或发行A股股票及支付现金购买中国电力下属的五凌电力有限公司、国家电投集团广西长洲水电开发有限公司等单位控股股权,并同步募集配套资金。本次交易预计构成重大资产重组,不构成重组上市,但构成关联交易。

远达环保表示,本次交易完成后,公司将建设为国家电投境内水电资产整合平台,并由中国电力控股,进一步巩固中国电力以水电、风电、太阳能发电和优质火电为主的综合性清洁能源旗舰上市平台的地位。交易预计构成重大资产重组及关联交易,不构成重组上市。

根据官网信息,国家电投现有水电总装机2399万千瓦,位居全球前十。资产主要分布在青海、湖南等14个省(区、市),承担了中国13大水电流域基地中2个(黄河上游、湘西)流域基地开发任务,同时开发澳大利亚、南美和缅甸等海外地区水电业务。

交银国际在近期研报中指出,这次交易可视作中国电力的水电资产回A,而远达环保将成为国家电投集团的水电平台。至于中国电力的风电、光电资产,管理层明确回应将会保留在中国电力方面,并继续整体回A的计划。

这也意味着,远达环保主营业务或将再次发生变更。早在2013年,远达环保通过重大资产重组置换出火力电力资产,转向环保节能主业。2023年6月,远达环保在互动平台表示,新能源业务是公司业务转型的方向之一,目前还处于起步阶段。随后,公司相继披露宁都宜山新能源光伏项目、浦江100兆瓦(MW)光伏项目、辛集市50 MW风电项目等新能源项目投资计划。

值得关注的是,远达环保于9月30日公告前即停牌,引来部分投资者质疑。记者还注意到,远达环保曾在9月10日回复投资者提问时表示,公司近期暂无重组计划。以此来看,远达环保的重组计划出现的有些突然。

此外,远达环保近年来的业绩表现并不乐观。2019年至2023年,该公司分别实现营收40.68亿元、36.78亿元、44.38亿元、41.37亿元、42.52亿元;归母净利润1.11亿元、0.26亿元、0.53亿元、-0.28亿元、0.54亿元。今年上半年,在营收增加的前提下,远达环保的归母净利润再次出现下滑。

不过,自9月24日《关于深化上市公司并购重组市场改革的意见》落地以来,得益于更加宽松的政策环境和有所降低的制度成本,A股市场频现并购重组案例。除了远达环保、电投产融之外,秦川物联、富乐德等多家上市公司披露了并购计划。在市场人士看来,超出预期的政策力度正在助推新一轮“并购潮”,央国企整合也在持续推进。

核电资产“借壳”赴A

本次重组中的另外一个焦点在于,国家电投的核电资产上市计划终于迎来新进展。

据电投产融公告,拟由该公司通过发行股份方式购买国电投核能有限公司(下称“电投核能”)控股股权,同时置出国家电投集团资本控股有限公司控股股权,并根据具体情况募集配套资金。本次交易预计构成重大资产重组及关联交易,不构成实际控制人变更,相关方案尚待进一步商讨确定。

据悉,电投核能是国家电投集团核电投资和运营管理平台,公司资产总额超过千亿元,注册资金约228.5亿元,由国家核电持股73.24%、中国人寿保险股份有限公司持股26.76%。企查查显示,该公司投资包括山东核电有限公司65%股权、辽宁红沿河核电有限公司45%股权、三门核电有限公司14%股权、国电投莱阳核能有限公司100%股权等。

天风证券认为,若此次重组顺利完成,电投产融将实现金融资产的剥离,以及核电资产的置入,主业将聚焦“能源”领域。

而作为中国三大核电投资运营商之一,国家电投或将与另外两大行业巨无霸中核集团、中广核集团在A股汇合。据悉,2014年12月,中广核电力在港交所主板上市。2015年6月,中核集团控股的中国核电成为A股首家纯核电上市企业。2019年8月,中国广核登陆深交所。

事实上,国家电投的核电资产上市计划由来已久,但几经波折。据媒体报道,早在2015年年底,时任公司董事长王炳华曾透露,2016年将启动国家电投核电资产板块(即国家核电)的整体上市,试图通过“借壳”赴港上市。

尽管国家电投旗下中国电力新能源随后发布公告称,已与国家电投签订关于获注国家核电资产的谅解备忘录,但伴随国内核电建设遇冷,核电项目获得核准难度增加,国家电投核电资产上市计划也相应搁置。

直至近几年,核电机组审批加速,“十四五”期间预计按照每年6至8台新机组进行核准,国家电投也再度谋求推动核电资产上市。据业内人士分析,一方面,核电建设周期长,一般需要10年才能全面建成投产;另一方面,核电建设前期投入大,往往需要核电企业具备良好的资金流动性和充裕度。

与此同时,国家电投旗下多个CAP系列三代核电机组相继获准开工。8月19日,江苏徐圩一期工程等五个核电项目再次获准,其中就包括国家电投的2台核电机组。

显然,为了平稳度过后续核电建设高峰期,此番“借壳”上市或将成为缓解国家电投资金压力的重要方式。